3-НДФЛ. Как снизить сумму штрафа

В случае несвоевременной сдачи декларации 3-НДФЛ налогоплательщикам грозит штраф по п. 1 ст. 119 НК РФ. Сумма штрафа по декларации с доходами без уплаты составляет 1 000 руб. или 5 % от неуплаченной суммы за каждый день просрочки, но не более 30 % от этой суммы и не менее 1 000 руб.До 2020 года налогоплательщика невозможно было оштрафовать, если декларация не была сдана в налоговую. С 2020 года при непредставлении декларации 3-НДФЛ налоговая просто проведет камеральную проверку без неё и доначислит сумму штрафа по кадастровой стоимости жилья. При продаже доходом станет цена сделки или 0,7 кадастровой стоимости (то, что будет больше по сумме). При дарении доходом будет считаться кадастровая стоимость недвижимости.

Сумму штрафа можно снизить как минимум в два раза (или больше) при наличии хотя бы одного смягчающего обстоятельства. Перечень смягчающих обстоятельств не исчерпывающий: чем их больше, тем меньше может быть сумма штрафа.

Уменьшить можно и минимальный штраф в 1 000 руб. Перечень смягчающих обстоятельств приведен в ст. 112 НК РФ:

совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

К последнему пункту можно отнести такие обстоятельства как:

совершение подобного правонарушения впервые;

наличие несовершеннолетних детей или детей до 24 лет, находящихся на очной форе обучения;

преклонный (пенсионный) возраст;

незначительный период непредставления декларации или неуплаты налога (от 1 до 10 дней);

раскаяние и признание своей вины;

отсутствие умысла на совершение нарушения.

Чем больше будет указано смягчающих обстоятельств в ходатайстве, тем больше шансов на снижение суммы штрафа больше чем в два раза.

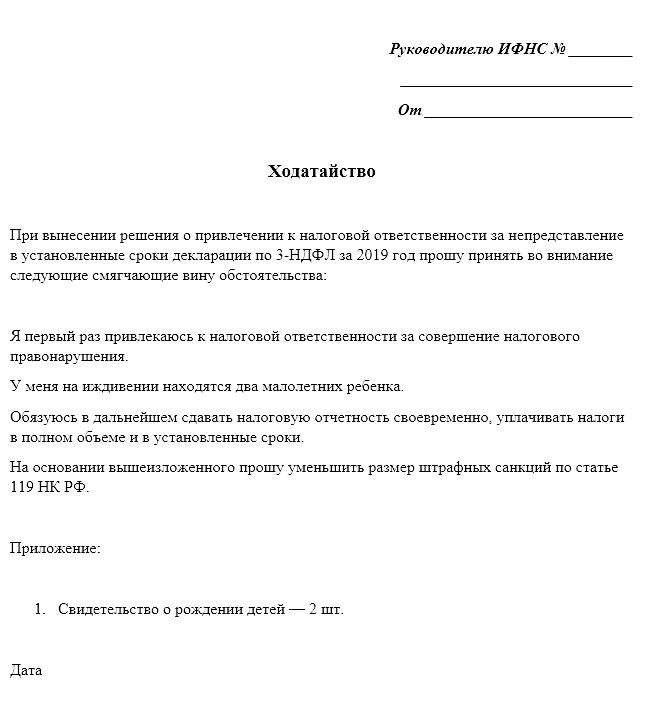

Пример ходатайства

Примерный текст ходатайства

При вынесении решения о привлечении к налоговой ответственности за непредставление в установленные сроки декларации по 3-НДФЛ за 2019 год прошу принять во внимание следующие смягчающие вину обстоятельства:

Я первый раз привлекаюсь к налоговой ответственности за совершение налогового правонарушения.

У меня на иждивении находятся два малолетних ребенка.

Обязуюсь в дальнейшем сдавать налоговую отчетность своевременно, уплачивать налоги в полном объеме и в установленные сроки.

На основании вышеизложенного прошу уменьшить размер штрафных санкций по статье 119 НК РФ.

Приложение:

1. Свидетельство о рождении детей — 2 шт.